O valor do mercado global de jogos e apostas online cresceu exponencialmente nos últimos anos, e a pandemia de covid-19 foi um dos grandes impulsores desse boom, com milhares de jogadores migrando para o universo online. Além disso, a legalização das apostas esportivas em mercados relevantes (EUA, Reino Unido, França, Itália, entre outros) criou um segmento altamente atrativo dentro do setor.

No Brasil não foi diferente. O mercado vem crescendo a passos largos desde dezembro de 2018, após a aprovação da Lei Federal nº 13.756, que legalizou as apostas esportivas online de probabilidades fixas. Desde então, a regulamentação vem sendo pauta importante das discussões políticas no Brasil e sua versão final é aguardada com grande expectativa para 2023.

A regulamentação das apostas esportivas no Brasil por si só pode não representar a causa para um movimento de concentração mais acentuado no país. Porém, um mercado regulado pode ser o estímulo necessário para grandes players globais buscarem uma posição de liderança em um mercado com alto potencial de crescimento e escala relevante dentro da indústria. E esse movimento de concentração pode acontecer independentemente de o órgão regulador limitar o número de licenças distribuídas – fator que poderia acelerar ainda mais a concentração no setor.

O conceito de consolidação de mercado não é algo novo. Em outros setores ela resultou em um número muito pequeno de grandes empresas que dividem enormes mercados entre si. E na indústria de jogos e apostas global não será diferente. O aumento na atividade de fusões e aquisições (M&A) nesse setor tem sido uma tendência desde anos 2000, quando gigantes como a Playtech e 888 Holdings fizeram suas primeiras aquisições.

Nos Estados Unidos, que recentemente regulamentou a atividade de apostas esportivas, os M&As tiveram aumento considerável. Alguns exemplos mais recentes incluem a aquisição da FanDuel pela Flutter Entertainment, a aquisição da SBTech pela DraftKings e a aquisição da William Hill pela Caesars Entertainment. Empresas que anteriormente não tinham uma forte presença no espaço de apostas esportivas e jogos online estão aproveitando as oportunidades de entrar ou até mesmo expandir market share no mercado norte-americano. A Wynn Resorts, apostou na aquisição da BetBull, uma plataforma líder em apostas esportivas na Europa, para entrar no segmento online e aproveitar o crescimento do mercado nos Estados Unidos.

A consolidação do mercado norte-americano é ainda mais clara quando analisamos o market share. Atualmente, os quatro maiores operadores de apostas esportivas - Fanduel, Draftkings, BetMGM, e Caesars - têm juntos mais de 85% de participação.

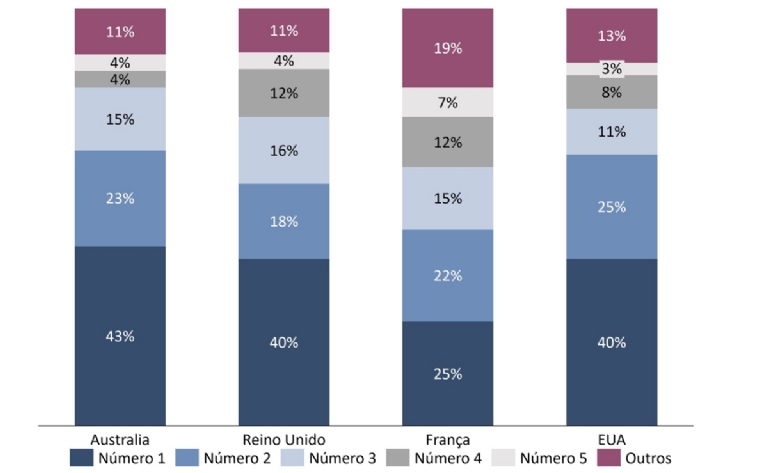

Contudo, a concentração não é apenas um fenômeno do mercado norte-americano. Basta olhar o histórico de aquisições de grandes empresas como Flutter, GVC Holdings, Entain, Playtech e Kindred Group para descobrir que elas adquiriram startups e vários outros operadores até atingir uma posição de liderança no segmento. A figura 1 mostra que a alta concentração observada nos top 4 operadores nos EUA é comum a vários outros mercados regulados, como Reino Unido, Austrália e França.

É importante destacar, por exemplo, que a Flutter Entertainment possui mais de 40% de market share nos EUA, no Reino Unido e na Austrália. Ainda que na Austrália a obtenção dessa fatia de mercado tenha ocorrido de forma orgânica, o crescimento por meio de M&A foi o principal instrumento da empresa na aquisição de participação no Reino Unido e nos Estados Unidos, com a fusão da Paddy Power com a Betfair e com a aquisição da Fanduel, respectivamente.

No Brasil, estimamos que atualmente existem mais de 450 sites em operação. Além da alta fragmentação, o setor de apostas esportivas no Brasil é também caracterizado pela alta disponibilidade de produtos substitutos e custos de troca (switching costs), na maioria das vezes, negativos. A maioria dos operadores não têm controle total sobre as tecnologias utilizadas na operação, além de oferecerem experiências comoditizadas que dificultam a retenção dos usuários.

Mesmo assim, empresas que operam na indústria de jogos e apostas no Brasil podem ser extremamente atrativas em processos de fusões e aquisições, principalmente quando o objetivo principal do comprador for o acesso a usuários (jogadores). Além disso, a necessidade de uma licença local para operadores do mercado brasileiro de apostas esportivas pode criar uma excelente oportunidade para as empresas que saírem na frente nesse processo. Ter uma licença para apostas esportivas no Brasil será um fator diferenciador que pode tornar a empresa ainda mais atrativa para potenciais compradores que desejam acessar o mercado brasileiro, mas esbarram na falta de licença.

De fato, a regulamentação pode abrir uma janela de oportunidade única para operadores que desejam vender (exit) suas operações, ou até mesmo se juntar a gigantes globais que têm interesse em explorar o mercado brasileiro. Com uma população que ultrapassa 200 milhões de pessoas, o Brasil é um mercado com potencial único para ganho de escala e geração de alto volume de receitas.

O cenário de alta rentabilidade dos principais players do mercado de jogos e apostas pode ser outro fator de estímulo para boas transações. As grandes empresas do setor não somente apresentam balanços com excesso de disponibilidade de caixa, mas também operam com múltiplos extremamente elevados. A Flutter Entertainment, empresa com capital aberto na London Stock Exchange, atualmente opera com um múltiplo EV/EBITDA de 36x e possui aproximadamente US$ 1 bi de disponibilidade em caixa. Esse cenário certamente contribuirá para que líderes de mercado façam aquisições agressivas para atingir seus objetivos estratégicos.

Uma boa preparação para o M&A pode mudar a dinâmica do processo e ajudar as empresas a fechar um negócio melhor. Sem contar que a maioria das ações que tornam uma empresa pronta para o M&A também podem ajudar a melhorar a eficiência operacional.

Durante esse processo preparatório, alguns fatores são fundamentais. Independente se você deseja comprar, vender ou realizar uma fusão, os seus sistemas financeiros e de contabilidade precisam estar em ordem. Você também precisará de processos operacionais bem documentados e boas práticas de gerenciamento de capital de giro.

Ter um plano estratégico claro também é fundamental. São vários os caminhos possíveis para o crescimento de receitas e aumento da lucratividade da sua empresa. Escolher o caminho ideal começa com uma compreensão clara de seus objetivos futuros. Seja qual for o caso, definir onde a empresa quer chegar nos próximos anos pode ajudar seus acionistas e equipe de gestão a avaliar se uma aquisição (ou venda) é a melhor maneira de alcançá-lo.

Um M&A pode durar entre 6 e 12 meses para ser concluído. No entanto, o planejamento e a preparação podem demandar 3 a 4 vezes mais tempo. E para estar bem preparado para ir ao mercado, é fundamental escolher quem irá fazer parte da “equipe de guerra” na negociação. E essa equipe pode ser formada por profissionais internos e externos. São poucas as empresas que possuem recursos capazes de entender as nuances de uma transação, e por isso, contratar uma equipe de consultores especialistas em M&A pode adicionar muito valor. Além de ajudar na preparação, esses especialistas são imprescindíveis para o processo de due dilligence (diligência prévia), e na identificação de riscos e oportunidades, e no alinhamento de interesses dos sócios durante as negociações.

Em síntese, o mercado brasileiro de jogos e apostas avança a passos largos rumo a regulamentação. Regras claras e bem pensadas podem contribuir para um crescimento ainda mais acelerado do setor. Diante dessa perspectiva, a consolidação da indústria de jogos será inevitável. Uma preparação diligente aliada a uma estratégia bem desenhada será fundamental para aqueles que desejam se aproveitar desse movimento de intensificação das fusões e aquisições no setor. E contar com uma assessoria com ampla experiência no setor de jogos e apostas e em processos de M&A pode fazer diferença na hora de extrair mais do valor de transação.

Victor Oliveira

Formado em economia pela FACAMP – Campinas, Brasil; MBA pela Universidade de Cambridge – Cambridge, Reino Unido e Sócio da FGo Advisors e da Matix Capital. Victor é especialista em estruturação de investimentos, reestruturação corporativa e M&A. A FGo Advisors é uma consultoria de estratégia com experiência em fusões e aquisições e que conta com profissionais com capacidades diversificadas para auxiliar em todo o processo de M&A.

Natalia Nogues

Formada em Design Gráfico e Web pela Universidade ORT – Montevidéu, Uruguai; MBA em Gestão Estratégica e Econômica de Negócio pela Universidade FGV – São Paulo, Brasil e Sócia Diretora da Control+F5, empresa que oferece um hub de serviços na indústria de jogos no Brasil. Natalia possui 15 anos de experiência em Online Gaming na LATAM e também oferece serviços de consultoria nesta área, ajudando empresas a entrar, operar e expandir dentro do mercado brasileiro.

Fonte: GMB